Chile. Una experiencia diferente, el botín es demasiado grande. Por: Juan Ignacio Valenzuela

NOTI-AMERIC.COM (CHILE)

Chile. Una experiencia diferente, el botín es demasiado grande.

¿Qué hacer con las pensiones y sus sistemas quebrados en Norte y Sur América?

Ya en la década de los 50´s se hablaba en Chile de la inminente crisis de los sistemas de reparto para los pagos de las Pensiones de vejez y sobrevivencia.

Por esos años, existían 54 cajas de previsión que recaudaban los aportes de sus afiliados y cada uno de ellos poseía formulas diferentes para pagar las pensiones.

Obviamente, los parlamentarios y los que tenían mayor influencia gozaban de saludables beneficios y casi el 50% de la población sólo aportaban sin recibir absolutamente nada.

En los 80´s, estas cajas tenían pérdidas y representaban para el erario nacional un desembolso de un 30% para paliar los déficits y pagar pensiones.

Esto obligaba al estado a complementar las pensiones redistribuyendo los ingresos por impuestos para paliar este déficit.

Para usted ¿le suena conocido el problema en sus país?

Sumado a lo anterior, la pobreza en Chile rondaba el 70% a principios de los 70´s (*) uno de los peores índices de América Latina, con una inflación de dos dígitos que golpeaba doblemente a los jubilados y a la población en general.

Lo peor no se venia venir aun, ya que los sistemas de reparto se sustentan en la formula de que los que trabajan (activos) les pagan su pensión a los jubilados (pasivos). Por lo tanto, debiese haber muchos trabajadores activos para pagarle a los pasivos.

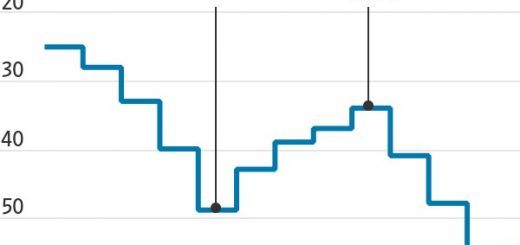

Las personas mayores de 60 años en el año 1970 eran un 7% de la población. El 2019, ya representaron un 15%. Para el 2050, Chile tendrá una de las poblaciones más envejecidas del mundo, siendo los mayores de 60 un 33% de la población.

Del dato anterior, se deduce que 2 trabajadores activos, con sus impuestos, debieran pagar la pensión de un Jubilado. En los 60´s, había 7 trabajadores activos pagándole la pensión a cada jubilado.

Sólo este aspecto, ya representa una carga tributaria brutal ya que, si consideramos los impuestos que el estado requiere para pagar Fuerzas Armadas, Salud, Educación, Justicia, Obras Públicas y un largo etcétera, los impuestos deberían estar por sobre el 70% para cada trabajador, o en su defecto, endeudar el estado hasta quebrar el país.

Pregunto nuevamente, ¿suena conocido este problema en sus país?

¿Que hizo Chile en 1981?

Intentaré aquí explicar brevemente cómo funciona el sistema de capitalización o ahorro individual. (**)

Se creó el concepto de capitalización individual con la idea de que los trabajadores pudieran realizar un ahorro del 10% de sus ingresos a una cuenta individual, intransferible e inembargable, entre las más de 10 instituciones de Administración de Fondos (AFP), que tienen sólo un objetivo, rentabilizar estos aportes, siendo ellas fuertemente supervisadas para cumplir este propósito y bajo un riguroso marco legal desde el año 1981. (1)

Por ley y constitucionalmente, ningún gobierno puede confiscar estos dineros.

Existe también un seguro en caso de fallecimiento e invalidez administrados por Compañías de Seguro privadas que son licitadas periódicamente.

Sumado a lo anterior, se creó el pilar solidario que permitió que todas aquellas personas que no contaban con la posibilidad de ahorrar, tales como personas sin contrato o informales, tuvieran una pensión básica solidaria con cargo a los impuestos de la nación, cubriendo por primera vez al 100% de la población con este sistema y que se ha reajustado cada año en la medida que las finanzas públicas han podido hacerlo.

Se apoyó el ahorro voluntario para mejorar la pensión futura, con incentivos tributarios para que las personas contribuyeran adicional a su 10% de descuento legal.

Hasta el momento de cada USD10 en las cuentas individuales, USD7 tienen su origen en las rentabilidades del sistema, el cual en promedio desde su origen han entregado un 8% anual real, es decir, un 8% adicional a la inflación anual.

El sistema chileno es considerado uno de los 10 mas exitosos del mundo (2) y ha permitido cautelar los fondos individuales de las personas independiente de los apetitos políticos.

Actualmente los fondos de pensiones individuales de los chilenos suman mas de USD270 billones de dólares y está en la mira de pequeños grupos políticos para ser confiscados o expropiados a los ahorrantes y ser administrados por “el estado” por medio de un cambio ad-portas de la constitución.

El botín es demasiado grande

Juan Ignacio Valenzuela.

Youtube : LATINMARKETS Facebook : Latin News.