Perspectivas para las exportaciones de América Latina en el 2020

REDACCIÓN NOTI AMÉRICA (ECUADOR)

En una entrevista, Paolo Giordano, coordinador del estudio Estimaciones de las Tendencias Comerciales de América Latina y el Caribe 2020, pronostica que en los próximos meses no habrá un cambio a la contracción de las exportaciones de la región registrada en 2019.

Las razones son diversas y pese a la tregua comercial entre Estados Unidos y China y al optimismo de empresarios europeos aun con la incertidumbre sobre los efectos del Brexit, otros temas como el brote del coronavirus predominan. El gigante asiático enfrenta ahora la contingencia de una epidemia que podría reducir aún más su crecimiento económico, y a su vez afectar el desempeño de las exportaciones latinoamericanas.

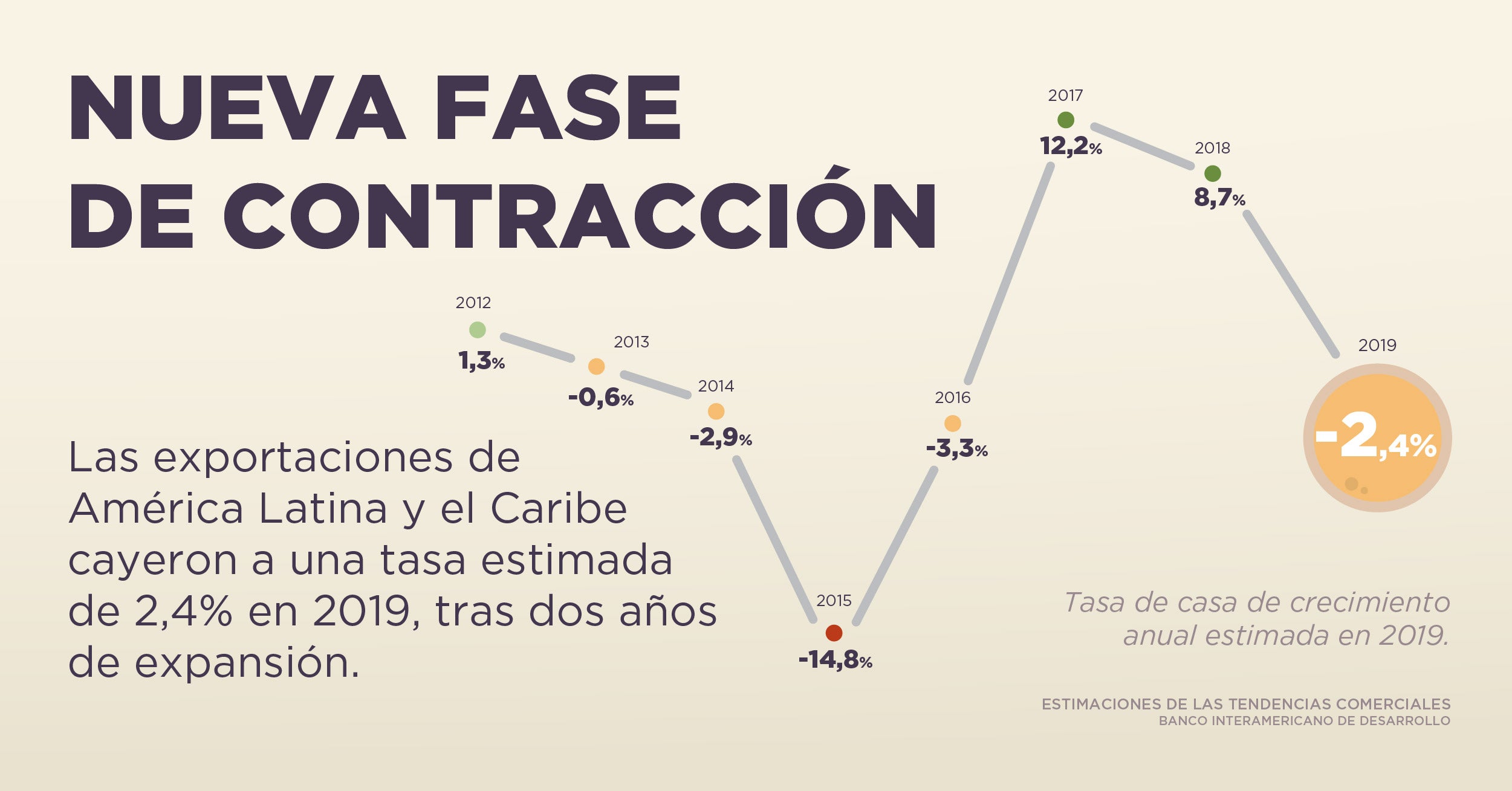

En este sentido, el Banco Interamericano de Desarrollo publicó recientemente el informe Estimaciones de las Tendencias Comerciales de América Latina y el Caribe 2020, el cual revela que las exportaciones de la región se contrajeron en 2,4% en 2019, tras dos años de crecimiento robusto.

El reporte pronostica que la tendencia a la baja en las exportaciones se mantendrá en los próximos meses, debido a la desaceleración de la demanda mundial, la volatilidad de los mercados de productos básicos y la incertidumbre en torno a las tensiones comerciales globales.

Exportaciones en Sudamérica.

Las exportaciones de Sudamérica disminuyeron 7,2% en 2019 tras crecer 8,2% en 2018. Se contrajeron las ventas externas a todos los principales destinos y las caídas más acentuadas se registraron en los envíos a Estados Unidos (–15,1%) y en los intrarregionales (–13,4%), que representaron en conjunto dos tercios de la variación total.

Las ventas externas de Argentina crecieron 5,0% en 2019 siguiendo la tendencia del año previo. El fuerte aumento de los volúmenes exportados (13%), explicado por el incremento de la producción agrícola afectada por factores climáticos en 2018, compensó la caída de los precios. Los mayores envíos de este sector a China (64,9%) y al resto de Asia (25,4%) compensaron el desempeño negativo de las exportaciones a todos los destinos restantes.

Tras experimentar una caída de 4,9% durante 2018, las exportaciones de Uruguay aumentaron 4,0% en 2019. Los mayores volúmenes exportados (8%) lograron compensar las disminuciones en los precios. Este desempeño estuvo marcado por un fuerte incremento en los envíos de carne bovina y soja a China (26,2%), que se vio parcialmente compensado por las disminuciones de las ventas destinadas al resto de Sudamérica (–6,7%) —particularmente a Argentina (–13,6%) y Brasil (–4,0%), y a la Unión Europea (–8,4%).

Si bien las exportaciones de Ecuador se mantuvieron en terreno positivo en 2019 (3,0%), sufrieron una fuerte desaceleración con respecto al año previo (13,0%). El deterioro se registró en casi todos los principales destinos, con la notable excepción de China, hacia donde continuaron creciendo a un ritmo significativo (87,1%). La pérdida de vigor en las exportaciones totales se debió principalmente al estancamiento de las exportaciones a Estados Unidos y a la reducción de las ventas a Sudamérica (–12,9%) —especialmente a Perú— y a Asia (excl. China) (–33,1%). En términos de productos, la caída en las exportaciones de petróleo fue más que compensada por el incremento en las ventas de otros bienes, entre los cuales destacan el camarón y, en menor medida, bananas.

En 2019, las exportaciones de Colombia se redujeron 4,7% tras registrar una fuerte expansión en 2018 (10,2%). El débil crecimiento de los volúmenes exportados (2%) no fue suficiente para compensar la caída en los precios. La contracción de las ventas a Canadá (–54,7%), Asia (excl. China) (–26,9%) y Panamá (–8,4%) contrarrestó el incremento de las ventas a China y Estados Unidos (17,9% y 5,0%, respectivamente). Los productos con mayor incidencia en la retracción de las ventas externas totales fueron los combustibles y los productos de las industrias extractivas, especialmente hulla, coque y briquetas.

Las exportaciones de Bolivia disminuyeron 4,8% en 2019, revirtiendo el desempeño positivo de 2018 (9,5%). Aunque se contrajeron los envíos a todos los principales destinos, fue determinante la caída de las exportaciones al resto de Sudamérica (–12,9%), en especial a Argentina (–7,5%) y Brasil (–23,8%), y a Asia (excl. China) (–12,1%), en particular a la República de Corea (–47,5%). Este resultado obedece, en gran medida, a la disminución de las ventas de gas natural y de zinc.

Las exportaciones de Brasil cayeron 6,8% respecto al año previo, por disminuciones tanto en los precios como en las cantidades. Los menores envíos al resto de Sudamérica (–23,7%), en particular de vehículos de transporte a Argentina, explicaron la mitad de la caída. Las retracciones de las ventas a la Unión Europea (–11,1%) y China (–3,5%) representaron tres puntos porcentuales adicionales de la contracción total.

Tras registrar un crecimiento de 7,9% en 2018, las exportaciones de Perú cayeron 7,2% en 2019. Este desempeño resultó principalmente de la retracción de los precios, y en menor medida, de los volúmenes (–1%). Disminuyeron los envíos a casi todos los principales destinos, aunque las caídas de las ventas a Estados Unidos (–34,0%) y Asia (excl. China) (–21,3%), fueron determinantes. La mayor parte de la contracción se explica por el sector minero, particularmente cobre, zinc y oro, debido a la reducción de los precios y al agotamiento de las reservas en algunos yacimientos. Otros sectores que registraron caídas importantes fueron los derivados del petróleo y el gas natural.

Las exportaciones de Chile sufrieron una contracción de 8,2% en 2019 tras haber crecido a una tasa del 9,6% en 2018. El resultado deriva tanto de la caída de los volúmenes (–4%) como de los precios de exportación. Los menores envíos a China (–12,1%) explicaron la mitad de la retracción total, seguidos de las disminuciones de las ventas a la Unión Europea (–15,4%) y al resto de Sudamérica (–7,4%). Dos tercios de la caída de las exportaciones totales se deben a la contracción de las ventas mineras, en particular de cobre.

En Paraguay las exportaciones cayeron 15,4% en 2019, revirtiendo el comportamiento del año previo (4,2%). La mitad de la caída la explica la subregión (–10,5%), en particular por los menores envíos de energía a Brasil y de soja a Argentina. La Unión Europea (–29,8%) y Rusia (–36,7%) también aportaron negativamente, en este último caso por la retracción de las exportaciones de carne bovina.

Se estima que las exportaciones de Venezuela disminuyeron 42,7% en 2019, profundizando la tendencia contractiva de 2018 (-1,5%). La caída en el precio del petróleo, el principal producto de exportación, acompañó a una fuerte contracción de los volúmenes (–31%). Disminuyeron los envíos a todos los principales destinos, excepto a la Unión Europea.

¿Cuál es la última tendencia del comercio latinoamericano?

El 2019 marcó un cambio de tendencia. Las exportaciones de la región entraron en una fase de contracción, al caer en un estimado de 2.4%, en contraste con la expansión del 8.7% en 2018 y 12.2% en 2017. El impacto más marcado se registró en Sudamérica, con una retracción de -7,2%, y en el Caribe (-10.9%). En Mesoamérica las exportaciones siguieron creciendo, pero a tasas sensiblemente inferiores a las del año previo. Por ejemplo, los envíos de México crecieron solamente al 3,3% en 2019 comparado con un aumento del 10,1% el año anterior. Los de Centroamérica crecieron 1,5%, la mitad de la tasa registrada en el 2018.

Por otro lado, las importaciones sufrieron una caída de 3,1%, debido fundamentalmente a la reducción de la actividad económica en países grandes, como Argentina y México, y al impacto indirecto de la contracción de la demanda de exportaciones.

¿A qué se debe esta contracción en las exportaciones?

A dos factores relacionados entre sí. Primero, a la reducción de los precios de los productos básicos, en particular productos extractivos como petróleo y cobre, pero también de commodities agrícolas como la soja y el café. Y segundo, a un estancamiento de los volúmenes exportados, que crecieron apenas un 0,3% en 2019, comparado con un sólido 4% en 2018.

Esto coincidió con un cambio en los patrones de demanda de los principales compradores. China, que tradicionalmente ha sido la locomotora de las exportaciones de la región, pasó de aumentar sus importaciones de América Latina en un 25% en 2018 a una contracción del 2.3% en 2019. Este es un cambio mayúsculo para nuestros países. De esta manera, Estados Unidos fue el único factor de tracción de las exportaciones para la región, con un crecimiento de 1% en 2019, ya que la demanda de la Unión Europea siguió contrayéndose (-7,0%) mientras que el comercio intrarregional cayó 10,8%.

¿Podría ahondar sobre el comportamiento del comercio intrarregional en América Latina y el Caribe?

La reducción del comercio entre los países de la región fue determinante en la contracción total de las exportaciones. Los intercambios intrarregionales se redujeron en prácticamente todos los esquemas de integración de América Latina y entre países pertenecientes a bloques distintos, excepto en Centroamérica. Por ejemplo, las exportaciones de Perú bajaron tanto hacia la Comunidad Andina como hacia el resto de América Latina.

La retracción del comercio intrarregional fue particularmente marcada en Sudamérica. Por su peso Brasil fue el que más incidió en el resultado. Sus exportaciones al resto de Sudamérica bajaron 23,7%, debido principalmente a la crisis económica en Argentina.

¿Cuáles son las perspectiva de las exportaciones de América Latina y el Caribe para el 2020?

En términos cuantitativos aún no vislumbramos un cambio de la tendencia en los próximos meses, según un nuevo modelo que nos permite pronosticar en tiempo real la intensidad de los flujos comerciales en la región. En términos cualitativos vemos dos panoramas algo encontrados para el resto del año.

Por un lado, en las economías avanzadas hay algunas señales de optimismo. La tregua comercial entre Estados Unidos y China alcanzada a finales del año pasado indica que el escalamiento de las tensiones no continuaría, aunque persiste incertidumbre sobre su impacto en la región. El compromiso de China es aumentar las compras a Estados Unidos, pero es posible que para lograrlo termine importando menos de algunos países latinoamericanos. Por su parte, en la Unión Europea hay un sentimiento de mejoría entre los empresarios en varios países, aunque persiste la incertidumbre sobre los efectos de la salida del Reino Unido de la Unión Europa (Brexit).

Por otro lado, en las economías emergentes se mantienen algunos factores de riesgo para las exportaciones de América Latina, empezando por China, que el año pasado registró el menor crecimiento económico de los últimos 30 años. Esta tendencia estructural representa un desafío mayor para el desempeño exportador de América Latina. Además, el gigante asiático enfrenta el brote del coronavirus, que podría redundar en una reducción de su crecimiento económico, lo que tendría un impacto contractivo sobre las exportaciones latinoamericanas.

Finalmente, la reversión de la tendencia en el comercio intrarregional dependerá de la rapidez con la cual la región retome la senda del crecimiento económico, empezando por las economías más grandes: Brasil, México y Argentina.

¿Qué deben hacer los países para revertir esta tendencia de contracción?

En una perspectiva de largo plazo, la contracción comercial de 2019 es la tercera desde la crisis financiera global de 2008, período durante el cual el comercio ha aumentado mucho menos que en las décadas previas. El riesgo para América Latina es instalarse en un régimen de bajo dinamismo comercial, justo en el momento en que necesita un crecimiento más sólido e inclusivo.

Es por tanto imperativo que los países pongan la competitividad comercial al centro de sus políticas de desarrollo, tal como se argumenta en el último informe bandera del BID. En este contexto se realza la urgencia de reformas e inversiones orientadas a la facilitación del comercio, a la reducción de los costos logísticos, a la promoción de la diversificación de la oferta exportable en bienes y servicios, y a la atracción de la inversión extranjera directa.

Fuente: Banco Interamericano de Desarrollo.